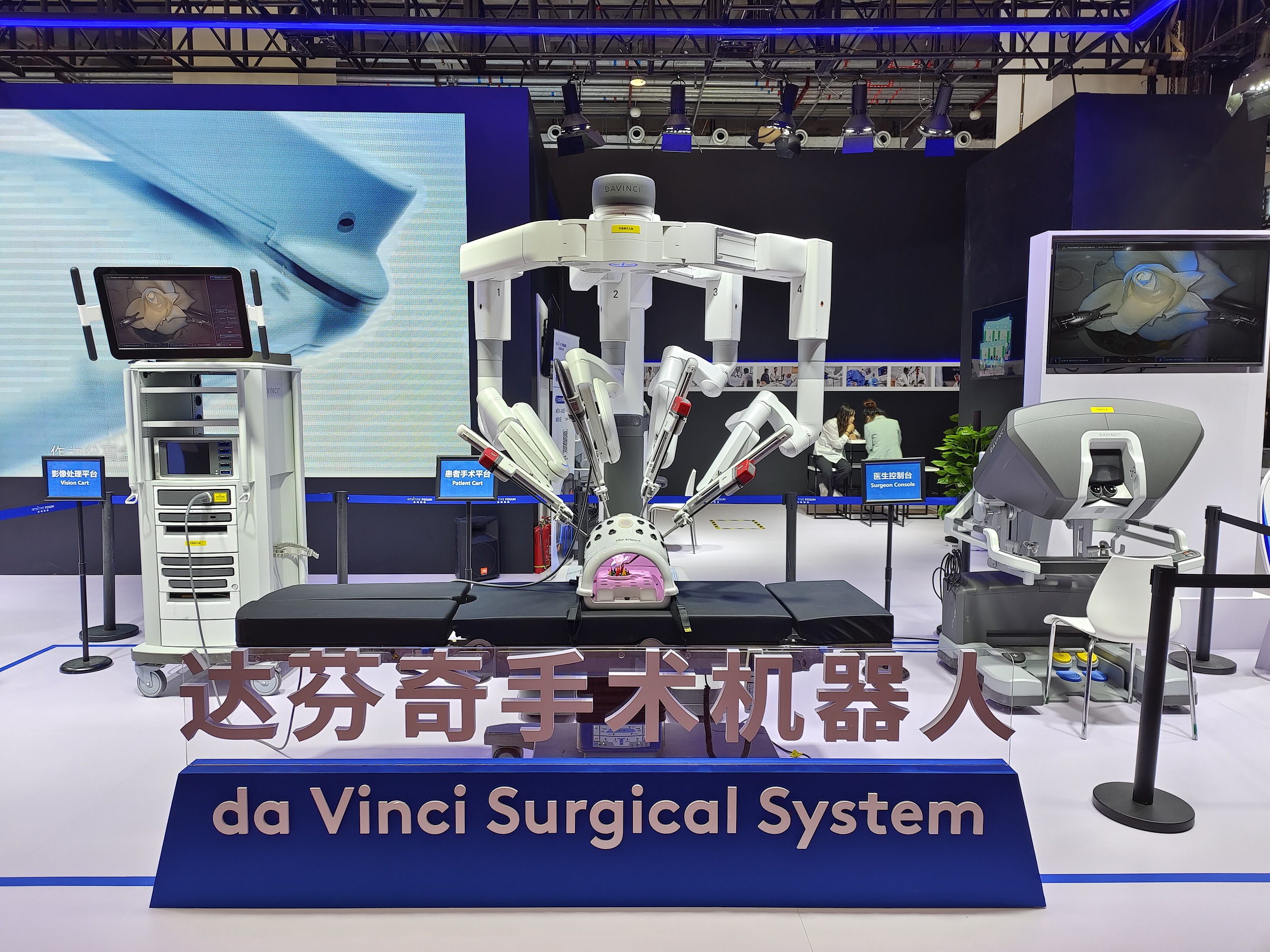

9月23日,金华市公共资源网政府采购中心公开金华市中心医院腹腔内窥镜手术系统(手术机器人)项目中标结果——达芬奇腹腔内窥镜手术系统(手术机器人)的中标价格为1523万元。

与此前全进口的达芬奇手术机器人相比,国产版本的采购价格几乎直接腰斩,直接打了五折,直降约1500万。此外,此次中标价较去年国内最低中标价约1800万,再降价了300万。

据人民日报健康客户端,在此之前,进口达芬奇手术机器人的采购价格曾高达2000万至3000万元,每年的维护费用高达150万元,且每次手术的成本超过4万元。

该中标产品为国产达芬奇第四代手术机器人——国产达芬奇Xi手术系统,由复星医药和达芬奇机器人的生产商直观医疗器械公司(Intuitive Surgical)合资成立的直观复星研发、生产和销售。2023年6月,该款国产达芬奇第四代手术机器人通过国家药监局批准上市。

9月25日,直观复星对此回应称,该中标产品为国产达芬奇手术机器人,该价格为政府采购网的公开信息,公司在销售达芬奇过程中,会根据医院需求安排不同配置,如医院所需配置少,价格就会低。

事实上,这一降价趋势背后反映了一个更深层次的市场动态——随着达芬奇手术机器人在中国市场一家独大的局面被打破,昂贵的腹腔内窥镜手术机器人有了开启价格战的趋势。

截至目前,包括复星直观在内,中国腹腔内窥镜手术机器人市场已共有6家参与者,分别为威高手术机器人、微创机器人、思哲睿智能医疗、精锋医疗和北京术锐。

依据切口数量,腹腔内窥镜手术机器人可分为单孔手术机器人和多孔手术机器。通俗来说,多孔手术机器人在患者手术过程中,需要在病人腹腔部位开多个手术孔(一般情况下是4个),进而使得微创器械进入腹腔操作。 单孔手术机器人只需要一个孔,即可实现手术过程中全部器械的介入。

相较于多孔,单孔手术创伤更小,术后恢复期更快。不过,单孔腹腔镜手术操作受到孔道数目的限制,手术部位局限,手术难度也更高。

复星直观的优势在多孔腹腔内窥镜手术机器人。从适应症和代际角度来看,达芬奇手术机器人为第四代四臂,适应症涵盖范围也较全,包括泌尿外科、妇科、胸科、普外科、心脏外科。其中,心脏外科的适应症为独家。

据界面新闻统计,本土品牌拥有第四代四臂手术机器人的分别为,微创机器人图奇第一代、微创机器人图奇第二代、思哲睿智能医疗康多机器人SR2000、精锋医疗MP1000第一代、精锋医疗MP1000第二代。威高手术机器人妙手-S则仅为第三代三臂手术机器人。

微创机器人图奇第一代和精锋医疗MP1000第一代的适应症都仅为泌尿外科;微创机器人图奇第二代的适应症扩展至泌尿外科、妇科、胸科、普外科;精锋医疗MP1000第二代的适应症也扩展至成人泌尿外科、妇科、胸科、普外科;康多机器人SR2000的适应症仅泌尿外科;落后一代的威高手术机器人妙手-S的适应症也仅为普外科。

据界面新闻统计,单孔腹腔内窥镜手术机器人领域本土品牌更占优。截至目前,国内共有两款单孔腹腔内窥镜手术机器人上市,分别为北京术锐和精锋医疗。其中,精锋医疗单孔手术机器人SP1000适应症仅为妇科;北京术锐单孔手术机器人适应症更多,分别为泌尿外科、妇科。

整体来看,得益于配置审批程序的简化以及医保支付端的支持,为手术机器人在医院的普及扫清了障碍,腔镜手术机器人中国市场目前处在潜在爆发期。

据灼识咨询,中国多孔腔镜手术机器人市场规模在历史期间录得超40%的年化增长率,其中2023年为39.23亿元,并预计未来仍保持较高水平的增长,到2032年保守估计超过250亿元。

其中,不少政策支持都是近年内才出台。

例如,在2018年之前,内窥镜手术机器人系统被纳入甲类,该期间仅发放了43张配置证。同时,配置的医院必须在泌尿外科、胸外科、 心脏外科、普通外科或妇科等领域具有较强的综合能力,并在省内处于领先地位,且相关科室应已开展内窥镜手术超过5年,且内窥镜手术量占医院手术总量的三分之一以上。

从2018年开始,内窥镜手术机器人系统从甲类移至乙类,配置规划数量增加,审批程序放宽,使得从申请、招标、签订合同、采购到最终安装的流程更加快速和高效。同时,对医院的要求也有所放宽,使得内窥镜手术机器人在低级别地区更易获得,并开始向基层医院渗透。

2021年起,中国部分地区相继将机器人辅助手术纳入医保报销。例如,2021年4月,上海市将机器人辅助腔镜手术纳入乙类医保。限定支付范围为腔镜手术机器人的四类手术:前列腺癌根治术;肾部分切除术;子宫全切术;直肠癌根治术。不过,患者仍需自负20%的金额。

尤其是在行业尚未进入成熟期,市场渗透率仍然较低的情况下,价格将成为关键的竞争手段。为了在这一扩展时期迅速抢占市场,企业通常会通过价格优惠来提高产品的吸引力和使用率。

特别是像腔镜手术机器人这类高价设备采购的场景下,医院在面对采购决策时会较注重性价比,尤其是当不同供应商的产品在性能和技术上差别不大时,价格因素变得至关重要。

特别是,腔镜手术机器人属于医疗设备中的高技术、高成本产品,每次采购都意味着医院要做出上百万甚至上千万的预算决策。医院在做预算时,在面对巨大的价格差异时,更大概率会选择价格更为优惠的设备。

本土品牌率已率先在价格优惠程度上发力。例如,2024年8月,江西政府采购网公布了九江市第一人民医院手术机器人项目中标结果,精锋医疗的四臂腔镜手术机器人MP1000和天智航骨科机器人以总价1614.5万元的打包方式中标。

其中,天智航骨科机器人的最低中标价大约为700万元,因此可以推测,精锋医疗的四臂腔镜手术机器人MP1000的中标价可能首次低于1000万元。

事实上,借鉴成熟市场的经验,手术机器人行业会逐步向“剃须刀+刀片”模式转型。在这一模式下,企业通过降低设备的初始采购价格吸引医院购买其设备,迅速占领市场。而后,企业依靠耗材、配件供应和维修服务等后续收入来获取长期收益。因此,装机量的扩展对企业后续收入具有决定性意义。

复星直观此次降价中标,显然是其对中国市场竞争的谨慎应对。从直观医疗年报来看,最初,2003年,达芬奇的收入结构中,设备销售占据了主导地位,主机收入一度占到总收入的70%以上。然而,随着市场装机量的扩大,耗材和服务收入占比逐年提升,逐渐成为其主要的收入来源。截至2024年6月,耗材收入占比已经超过60%,远超设备销售收入占比的22%。

还没有评论,来说两句吧...